Inviare un messaggio

In risposta a:

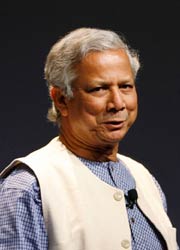

A MUHAMMAD YUNUS, "IL BANCHIERE DEI POVERI", IL PREMIO NOBEL PER LA PACE. Un altro mondo è possibile!!!

In risposta a:

> A MUHAMMAD YUNUS, "IL BANCHIERE DEI POVERI", IL PREMIO NOBEL PER LA PACE. Un altro mondo è possibile!!!

Il Nobel al banchiere dei poveri schiaffo in faccia al liberismo *

Pare che l’annuncio abbia preso tutti di sorpresa. Normalmente i Nobel per la pace vengono assegnati a personalità di rilievo del mondo politico e diplomatico, con una spiccata tendenza a preferire i peggiori - ricordate Kissinger? - mentre questa volta il Comitato ha voluto assegnare il sostanzioso premio da un milione di dollari a uno che, per mestiere, presta i soldi ai poveri più poveri del mondo. Da sottolineare l’importante novità introdotta nella liturgia dei Nobel da questa decisione: il riconoscimento che pace e giustizia economica vanno insieme, e chi lavora per sradicare la povertà a volte può essere più importante di un ambasciatore.

Non esiste dunque Nobel più meritato di quello assegnato a Muhammad Yunus, fondatore nel 1976 della Grameen Bank (la banca dei contadini, in bengalese) e sostanzialmente l’inventore del microcredito cioè della prassi di concedere prestiti e supporto organizzativo ai più poveri, altrimenti esclusi dal sistema di credito tradizionale. La piccola grande idea di questo bengalese di buona famiglia che, invece di mettere a frutto i suoi studi nelle migliori università statunitensi andando a dirigere qualche ricca banca occidentale è tornato nel suo poverissimo paese, ha dato risultati incredibili. La Grameen, che opera accordando minuscoli prestiti ai diseredati, negli ultimi venti anni ha consentito a dodici milioni di persone - il 10 per cento della popolazione del Bangladesh - di acquisire gli strumenti per uscire dalla miseria più nera. Inoltre, una volta che il modello ha cominciato a venire replicato altrove, si è scoperto che poteva funzionare anche per i poveri di altri paesi, e non solo in quelli in via di sviluppo. Oggi ci sono “banche dei poveri” anche in Canada, Finlandia, Francia, Norvegia, Olanda e Stati Uniti, dove danno una mano ai diseredati dei ghetti neri, e si vanno diffondendo anche in Sudafrica, in Cina e in Russia. Tutto ebbe inizio quando Muhammad Yunus, allora docente universitario di economia, visitò le zone rurali del suo poverissimo paese durante la terribile carestia del 1974.

Il professore di buona famiglia rimase sconvolto e si mise in testa di fare qualcosa di concreto per restituire un po’ di speranza ai contadini messi in ginocchio dalla fame. Così, in spregio a tutte le regole della finanza, Yunus riuscì a convincere una banca della sua regione ad aprire una linea di crediti molto esigui (massimo venti dollari) senza alcuna richiesta di garanzia e senza neppure la necessità di riempire un modulo (visto che tanto maggior parte dei clienti erano analfabeti). Il risultato è stato incredibile: non solo i poveri riuscivano a mettere a frutto quei pochi soldi per lanciare attività redditizie della più diversa natura - dalla vendita di focacce alla coltivazione del riso passando per il piccolo artigianato - per sfuggire alla miseria e al ricatto degli usurai, ma rimborsavano puntualmente i prestiti cosa che raramente avviene con i “normali” clienti delle banche tradizionali. La spiegazione di Yunus è semplicissima: «Chi sta bene non teme la legge e sa come manipolarla a proprio vantaggio» aveva dichiarato in una delle numerose interviste, mentre «i più poveri fra i poveri sanno invece che non avranno altra occasione». Il ragionamento è meno paradossale di quello che sembra se è vero che in Bangladesh ci sono banche la cui percentuale di recupero dei crediti non supera il 10 per cento (alla Grameen siamo sul 98) e che la moratoria sui prestiti non rimborsati diventa regolarmente un cavallo di battaglia in ogni campagna elettorale del paese.

Ma il banchiere filantropo non doveva superare soltanto le resistenze dei suoi colleghi. La filosofia del microcredito imponeva di andare a cercare proprio gli ultimi, quelli che non avevano più speranza. E nella società del Bangladesh, così come in molti altri paesi asiatici o africani, non c’è nessuno che stia peggio di una vedova o di una donna abbandonata o semplicemente maltrattata dal marito. Ma come raggiungerle in un paese musulmano tradizionalista dove vige la rigida separazione fra i sessi? Semplicemente andandole a cercare. Ecco perché per anni Yunus e i suoi hanno percorso in lungo e in largo le zone più depresse del Bangladesh cercando di convincere le donne ad accettare prestiti da rimborsare a piccole rate. Inutile dire che le autorità religiose di ogni villaggio hanno cercato in tutti i modi di scoraggiare sia la banca che le sue possibili clienti. Alla fine, però, la Grameen è riuscita a spuntarla: non solo ha cominciato a funzionare a pieno ritmo - pare che le donne siano infatti le più affidabili in materia di debiti a ogni latitudine - ma ha anche messo in moto un processo di emancipazione femminile che ha fatto impallidire i costosissimi progetti foraggiati dalle organizzazioni internazionali.

Non dovete comunque pensare che Muhammad Yunus sia un rivoluzionario. Al contrario ha tratto dalla teoria economica classica - che individua nella mancanza di capitale il principale ostacolo al decollo dello sviluppo economico - l’ispirazione a intervenire per rompere il circolo vizioso di chi, disponendo soltanto della propria forza lavoro, è sottoposto allo sfruttamento del committente che fornisce le materie prime e si prende il prodotto lasciando al lavoratore una remunerazione così bassa da non permettergli mai di accantonare qualcosa per ampliare la sua base economica. Inoltre, una parte importante dei prestiti viene destinata dalla Grameen Bank a finanziare l’acquisto o la costruzione delle abitazioni, dando la possibilità a migliaia di persone di vivere e lavorare in condizioni salubri. Come si evince dai dati forniti dalla banca stessa, l’impatto del microcredito sulle condizioni di vita è stato evidente: una crescita del 9 per cento del livello nutrizionale pro-capite, il 18 per cento in più di soldi destinati a vestiti, educazione e medicinali, cosa che ha abbassato di molto la mortalità per malattia fra la popolazione rurale. La sintesi di questi progressi è espressa da un dato: il 54 per cento dei clienti Grameen supera la soglia della povertà in cinque anni, gli altri nell’arco di dieci.

Abbiamo già detto dello stratosferico tasso di solvibilità che sta attirando l’attenzione di tutte le banche del mondo. Alla base, oltre alla disperazione dei poveri, c’è in realtà anche un’altra geniale idea dell’economista bengalese: l’introduzione dei contratti di prestito collettivo che mettono al centro del meccanismo di erogazione e di recupero dei prestiti non gli individui ma i gruppi. La loro caratteristica basilare è l’utilizzo della cosiddetta joint-liability, ovvero il meccanismo che tramite la responsabilità di gruppi ristretti di debitori (massimo 5 persone) consente di ridurre i rischi in circostanze in cui i beneficiari dei prestiti sono troppo poveri per poter offrire garanzie. Il dibattito in merito all’esperienza della Grameen ha univocamente riconosciuto che proprio la joint-liability costituisce la chiave del suo successo insieme ad altri meccanismi innovativi come il sistema di rimborso a cadenza settimanale, la crescita progressiva nell’importo dei prestiti concessi e la prevalenza delle donne che sono ormai il 94 per cento della clientela della banca. Inoltre il programma di microcredito della Grameen si articola utilizzando una serie di diversi strumenti finanziari - dai fondi di risparmio mutualistici ai fondi assicurativi passando per i contratti di leasing destinati all’acquisto di attrezzature e veicoli - che consentono alla banca di fornire un servizio finanziario integrale. Perché sia chiaro, la Grameen Bank non è affatto un’associazione di beneficenza ma è una vera e propria attività bancaria alquanto redditizia che, da quando è stata fondata, non ha fatto che espandersi e aprire nuove succursali in tutto il pianeta.

Con l’interessamento delle grandi banche e gli studi delle organizzazioni internazionali come la Banca mondiale, che ha verificato il successo del microcredito nell’abbattere la povertà e migliorare le condizioni di vita, il modello Grameen ha cominciato a venire imitato un po’ ovunque. Nel 1980 in Olanda è nata la Triodos Bank, diretta emanazione di una cooperativa di credito che nel 1995 aveva già un volume di attività di 165 miliardi di lire. Nel 1988, sulla spinta del movimento ambientalista, in Germania è nata la Oekobank mentre in Svizzera, nel 1990, ha visto la luce la Banque alternative BAS che promuove progetti nel campo dell’economia non profit. Poi, a ruota, sono arrivate la Citizen Bank in Giappone, Merkur in Danimarca, Eko Osuuspankii in Finlandia, South Shore Bank negli Stati Uniti e la Banque Populaire du Haut Rhin in Francia, solo per citarne alcune. Oggi il contributo del microcredito alla lotta alla povertà è universalmente riconosciuto dalle istituzioni mondiali deputate a sostenere lo sviluppo. Nel giugno 1995 la Banca Mondiale ha avviato un suo proprio programma mentre le Nazioni Unite hanno approvato nel 1997 una risoluzione che riconosceva ufficialmente l’importanza del microcredito come strumento per sradicare la povertà.

Sabina Morandi (sabato 14 ottobre)

___ *

www.liberazione.it, 14.10.2006

Questo forum è moderato a priori: il tuo contributo apparirà solo dopo essere stato approvato da un amministratore del sito.